Según el FMI , El Efectivo Digital mejora la Inclusión Financiera

24 Nov. 2023

-

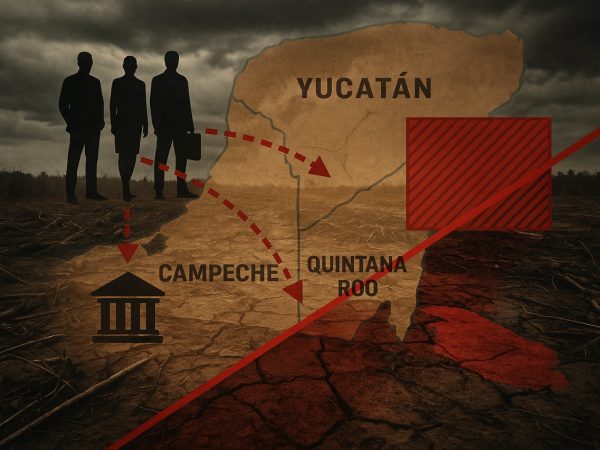

Cada vez más bancos centrales de decenas de países empiezan a explorar, si no es que, a implementar ya, sus versiones de efectivo digital, y esa lista incluye a México.

Redacción/CAMBIO 22

El auge de la economía digital, y por qué no, también de las criptomonedas, ha orillado a distintos bancos centrales del mundo a explorar, si no es que a implementar ya, su moneda digital, que no es otra cosa que ‘efectivo digital’, y que técnicamente es denominado Moneda Digital de Banco Central (MDBC o CBDC por sus siglas en inglés).

De acuerdo con el Fondo Monetario Internacional (FMI), es posible que no todos los países encuentren un caso inmediato de uso para implementar el ‘efectivo digital’, pero decenas de países, entre ellos México, exploran la posibilidad de introducir en sus economías en el futuro su CBDC, por lo que el organismo internacional pidió un análisis cuidadoso y sistemático.

“Las Bahamas, Jamaica y Nigeria ya han introducido CBDC. Y más de 100 países se encuentran en la etapa de exploración. Los banqueros centrales de Brasil, China, la zona del euro, India y el Reino Unido están a la vanguardia”, destaca el FMI en un artículo como parte de la construcción de su “Manual virtual de CBDC”, en el que aborda distintos enfoques sobre el efectivo digital.

De hecho, uno de esos enfoques es el de la implementación del ‘efectivo digital’ como una vía para la inclusión financiera en países donde gran parte de la población todavía está excluida del sistema financiero, como es el caso de México.

“El papel clave que desempeñan las CBDC es ampliar el acceso a una nueva forma de pago digital (…)” y “puede servir como punto de entrada al sistema financiero formal más amplio”, apunta el FMI.

Para que el efectivo digital pueda ser esa vía de inclusión financiera, el organismo internacional consideró tres puntos clave a destacar: las CBDC se tienen que diseñar adecuadamente para abordar las barreras a la inclusión financiera, con las propiedades benéficas del ‘efectivo digital’; tienen que diseñarse para respaldar un mayor acceso a otros servicios financieros como el ahorro, el crédito y los seguros y se deben implementar políticas complementarias para maximizar sus efectos.

Del efectivo al efectivo digital

El FMI describió las propiedades del dinero efectivo físico por las que hoy todavía es el medio de pago más común para las personas financieramente excluidas, quienes principalmente realizan pequeñas transacciones. Algunas de esos elementos son: es ampliamente accesible y se acepta casi en todas partes, es fácil de usar, y no requiere de tecnología alguna o infraestructura específica.

Las pequeñas transacciones que se hacen con dinero en efectivo tienen un costo bajo o nulo y generalmente no incurren en tarifas adicionales o cargos de transacción. Además, el dinero físico preserva la privacidad ya que no se registran las transacciones. Al ser utilizado por siglos, el dinero en efectivo ha generado un alto nivel de confianza y familiaridad entre las personas.

Según el FMI, las monedas digitales de bancos centrales “tienen la oportunidad de ganar aceptación entre los financieramente excluidos si está diseñada para replicar algunas de las propiedades deseables del efectivo” e incluso “podrían incluso superar estas propiedades deseables en ciertos aspectos y ofrecer un mayor valor a los usuarios”.

Por esta razón, el organismo internacional consideró que el ‘efectivo digital’ debe diseñarse para ser ampliamente accesible. Esto implica, por ejemplo, que se pueda utilizar sin la necesidad de tener una cuenta bancaria. “En muchos países en desarrollo, una gran proporción de la población no tiene una cuenta bancaria. Abrir y mantener una cuenta bancaria puede ser una barrera importante para las personas financieramente excluidas”.

“A diferencia de muchos sistemas de pago digitales tradicionales que normalmente requieren que las personas tengan una cuenta bancaria para acceder a transacciones digitales, las transacciones con CBDC no necesariamente requerirían una. En cambio, el acceso puede facilitarse a través de billeteras digitales proporcionadas directamente por el banco central o a través de proveedores de servicios como telecomunicaciones, redes sociales o correo electrónico”, abundó.

A diferencia de las cuentas bancarias, las billeteras para monedas digitales de bancos centrales no deberían exigir saldos mínimos para que sea un instrumento de inclusión financiera.

“La ‘falta de dinero’ es la barrera más citada para inclusión financiera en la encuesta Global Findex 2021. No establecer requisitos de saldo mínimo es crucial para que las CBDC lleguen a los financieramente excluidos con ingresos más bajos que pueden tener dificultades para cumplir a ellos”.

Dado que el ‘efectivo digital’ debe diseñarse de forma que cumpla con los requisitos de lucha contra el lavado de dinero y el financiamiento al terrorismo, podrían exigirse requisitos mínimos de identificación para aquellas transacciones pequeñas hechas por personas de bajo riesgo excluidas del sistema financiero formal, sugiere el FMI.

“Uno de los principales desafíos de integridad financiera en el contexto de la inclusión financiera es que los clientes potenciales carecen de documentación de identidad confiable y verificar sus datos es difícil”. Los requisitos de documentación a menudo se citan como una barrera para la inclusión financiera porque algunas poblaciones enfrentan desafíos para obtener documentación formal.

Otro aspecto que impide la entrada de las poblaciones excluidas del sistema financiero es que la mayoría de las operaciones se hacen en línea, algo que el ‘efectivo digital’ podría salvar. “Algunas poblaciones financieramente excluidas dependen del efectivo porque no tienen internet confiable ni conectividad móvil, especialmente en áreas remotas”.

“El efectivo también es importante en países propensos a desastres naturales donde pueden ocurrir cortes regulares de la red. Las CBDC tienen el potencial de respaldar transacciones en un entorno totalmente fuera de línea con disponibilidad limitada de servicios de datos y conectividad móvil, generalmente a través de identificación por radiofrecuencia, comunicación de campo cercano o redes Bluetooth”.

Asimismo, las monedas digitales de bancos centrales, podrían diseñarse para funcionar en teléfonos básicos (no teléfonos inteligentes) e incluso permite a quienes presentan un bajo riesgo de lavado de dinero y financiamiento del terrorismo acceder a productos y servicios financieros. Las poblaciones con menos alfabetización digital y aquellas que no tienen un amplio acceso a la electricidad para cargar sus teléfonos inteligentes también pueden verse afectadas.

Una moneda digital que se acepte en todas partes

Al igual que el efectivo, las CBDC deberían aceptarse en casi todas partes. Por ejemplo, el Banco Central de las Bahamas se ha asociado con una empresa minorista líder para ofrecer a los comerciantes descuentos en terminales de punto de venta por aceptar su CBDC, el Sand Dollar.

El Banco de Jamaica lanzó el Programa de incentivos para pequeños y microcomerciantes que recompensa a los primeros 10,000 comerciantes que se registren en la plataforma JAM-DEX CBDC con un incentivo financiero único.

El gobierno de Uruguay introdujo un programa de fidelización que recompensa a los usuarios de su moneda digital, e-Peso, por realizar compras con ella. El Banco Central de las Bahamas se ha comprometido a regalar 1 millón de dólares en Sand Dollar, su CBDC, a los primeros adoptantes hasta 2024.

“Como dinero del banco central, a la CBDC se le podría otorgar estatus de curso legal y potencialmente requerir aceptación. El estatus de moneda de curso legal tiene diferentes implicaciones y tratamiento legal entre países. Por lo tanto, su idoneidad para mejorar la inclusión financiera debe considerarse dentro del contexto local del país y el concepto legal de curso legal”, explica el FMI.

Otro aspecto que consideró el organismo es que las monedas digitales de bancos centrales deben diseñarse para preservar la privacidad de transacciones pequeñas y de bajo riesgo. Los financieramente excluidos pueden desconfiar del seguimiento de pagos por motivos de privacidad de datos o por motivos fiscales. CBDC puede potencialmente lograr un equilibrio entre preservar cierta privacidad en las transacciones y la necesidad de recopilar información para fines regulatorios.

Fuente: Forbes

redaccionqroo@diariocambio22.mx

NMT